新加坡公司成立后注意事项

- 2022-02-24 11:53:21

- admin 原创

- 1274

- 在新加坡注册公司什么签证_新加坡注册公司需要什么条件 2022-02-24

- 新加坡注册公司后缀是什么意思_注册新加坡公司 2022-02-24

- 新加坡注册私募基金公司流程_新加坡基金公司所需材料 2022-02-24

- 2022年财政预算案 Budget 2022 Updates - Beginning of the New Normal 2022-02-24

- 新加坡注册的公司有税号吗_注册新加坡公司 2022-02-24

- 从新加坡邮寄东西到中国有哪些快递公司 2022-02-24

- 新加坡公司注册局网站查询_新加坡公司详细注册流程 2022-02-24

- 新加坡公司注册证书uen是什么_注册新加坡公司 2022-02-24

- 注册新加坡公司成都_新加坡公司 2022-02-24

- 新加坡公司注册资本金缴纳规定_如何在新加坡注册一家公司 2022-02-24

- 新加坡公司注册码是哪个_如何注册新加坡公司 2022-02-24

- 新加坡公司注册法人要求学历_1、注册新加坡公司条件 2022-02-24

- 新加坡国内公司注册_注册新加坡公司 2022-02-24

- 新加坡注册公司跟离岸有什么区别_注册新加坡公司和香港公司的区别 2022-02-24

- 张勇为什么移民新加坡注册公司_新加坡公司注册有什么优势 2022-02-24

发表评论

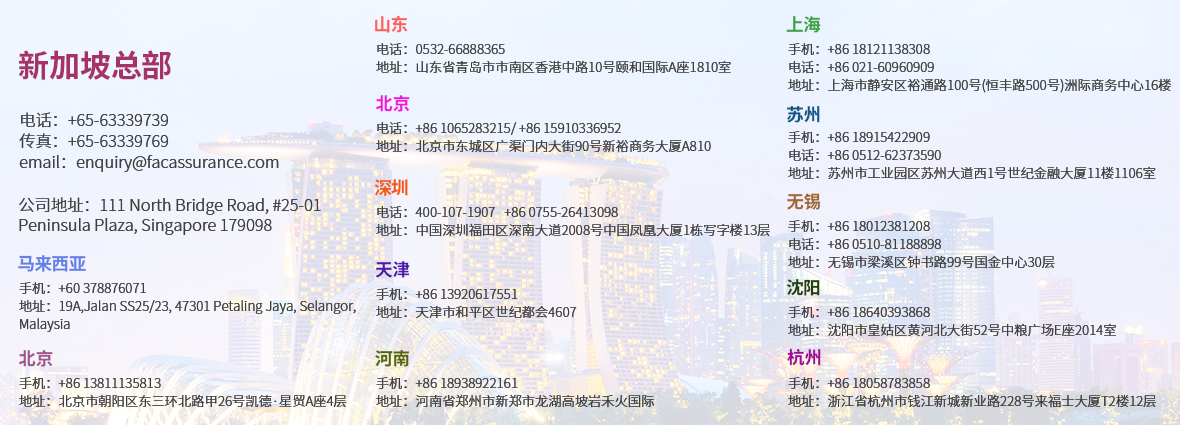

联系我们

| 联系人: | FAC Assurance PAC Chartered Accountants of Singapore |

|---|---|

| 电话: | +65-63339739 |

| 传真: | +65-63339769 |

| Email: | admin@facassurance.com |

| 微信: | faithfulaccounting |

| 地址: | 111 North Bridge Road, #25-01 Peninsula Plaza, Singapore 179098 |

微信

微信