有关新加坡注册公司税收小知识

- 2022-02-24 11:53:21

- admin 原创

- 1885

新加坡是公司税税率最低的发达国家之一,因此吸引了不少外国投资者的关注。新加坡税务局 (IRAS) 代表新加坡政府行事,其职能如下图所示:

新成立的公司

根据以下条件,符合条件的公司(除2013年2月25日之后成立的投资控股公司和房地产开发公司),在公司成立的首三个预估税年度内,首30万的应税收入可以获得以下税务减免(不包括新加坡税务减免的股息):

因此,新公司首30万的实际所缴所得税税率约为6%。

免税计划规定的条件如下:

公司必须在新加坡注册成立;

新加坡的税收优惠政策,一般分为两种,即法定奖励(无需另外申请)和酌情奖励(需向相关政府机构申请)。

法定奖励

法定奖励是指无需事先取得政府机构的批准,对于各行业经济活动都适用,以增加税收减免的力度或以发放津贴的形式的奖励措施。

酌情奖励

酌情奖励则是由相关政府机构,包括经济发展局(EDB),新加坡国际企业发展局(企发局 IE Singapore),新加坡海工和港口管理局(MPA)和新加坡金融管理局(MAS) 管理及授予的奖励项目。

该奖励项目涉及广泛,其中包括制造业,航运,贸易,金融服务业等多种行业,及从事政府重点扶持的经济与科技发展领域的商业活动。

奖励方式通常是以免税和优惠税率的形式,期限为5至10年并可视情况而更新延期。税收奖励的相关要求是根据不同的个案而定,具体的条件、支持的力度和期限的长短将根据向有关政府机构的申请而定。

通常,新加坡政府机构会仔细分析每个案例,包括企业在相关优惠政策期限内将在新加坡发生的商业支出(包括固定资产支出),增加的本地雇佣人数(包括人员素质)和收入,以及企业的经营活动是否带动新加坡的经济发展。

以下所列是一般税收优惠政策的概要:

A)生产、贸易和服务行业

先锋工业/先锋服务业计划

投资于经批准的有利于创新科技及提高生产力的先进科研项目(即:创造新的技术,或全面提升行业标准)免税、期限为5年至15年

新加坡经济发展局(EDB)

发展与扩展计划(DEI)

项目为新加坡带来显著的经济效益

企业所得税率可降至5%至15%,最长期限可为20年新加坡经济发展局(EDB)

区域总部计划(RHQ)

于新加坡设立企业区域总部。从事与总部相关的服务与专业业务3年内将享有15%的企业所得税,可申请延长2年的优惠年限新加坡经济发展局(EDB)

国际总部计划(IHQ)

标准高于区域总部计划

企业所得税率最低可降至0%,期限为5年,并可视情况而延期新加坡经济发展局(EDB)

环球贸易计划

企业进行国际贸易、采购、分销和运输大宗商品和产品,并有良好的商业记录;计划以新加坡作为其主要离岸交易活动地区5年的企业所得税率为5%或10%,并可视情况而延期新加坡国际企业发展局(IE Singapore)

B)金融行业

金融与资金管理中心税务优惠计划(FTC)

经批准在新加坡提供金融和资金服务相关的业务给予企业从合格的服务及业务中所赚取的费用、利息、股息以及收益等,享有5至10年减至10%的企业优惠税率新加坡经济发展局(EDB)

金融税务优惠计划(FSI)

项目为实现增长的金融机构和增至的金融活动

企业所得税率可降至5%、10%或12%

新加坡金融管理局(MAS)

新加坡居民基金优惠计划

该基金须在新加坡注册成立并经新加坡金融管理局核准,及由新加坡基金管理人管理运营,但不能完全由新加坡投资者实益拥有符合资格的投资收入免税

新加坡金融管理局(MAS)

增强层基金奖励计划

经批准的基金,且基金规模至少为5千万新元

符合资格的投资收入免税

新加坡金融管理局(MAS)

已批准风险投资企业奖励计划

通过风险投资基金或风险投资基金管理企业获取收益给予5至10年享有0%至10%的企业所得税率

新加坡经济发展局(EDB)

C)海运业务

- 在新加坡注册公司什么签证_新加坡注册公司需要什么条件 2022-02-24

- 新加坡注册公司后缀是什么意思_注册新加坡公司 2022-02-24

- 新加坡注册私募基金公司流程_新加坡基金公司所需材料 2022-02-24

- 2022年财政预算案 Budget 2022 Updates - Beginning of the New Normal 2022-02-24

- 新加坡注册的公司有税号吗_注册新加坡公司 2022-02-24

- 从新加坡邮寄东西到中国有哪些快递公司 2022-02-24

- 新加坡公司注册局网站查询_新加坡公司详细注册流程 2022-02-24

- 新加坡公司注册证书uen是什么_注册新加坡公司 2022-02-24

- 注册新加坡公司成都_新加坡公司 2022-02-24

- 新加坡公司注册资本金缴纳规定_如何在新加坡注册一家公司 2022-02-24

- 新加坡公司注册码是哪个_如何注册新加坡公司 2022-02-24

- 新加坡公司注册法人要求学历_1、注册新加坡公司条件 2022-02-24

- 新加坡国内公司注册_注册新加坡公司 2022-02-24

- 新加坡注册公司跟离岸有什么区别_注册新加坡公司和香港公司的区别 2022-02-24

- 张勇为什么移民新加坡注册公司_新加坡公司注册有什么优势 2022-02-24

发表评论

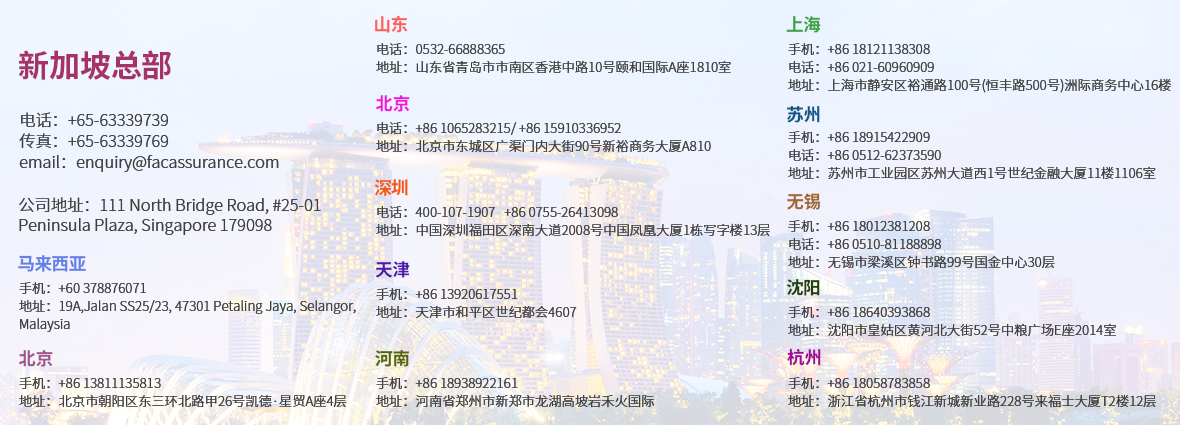

联系我们

| 联系人: | FAC Assurance PAC Chartered Accountants of Singapore |

|---|---|

| 电话: | +65-63339739 |

| 传真: | +65-63339769 |

| Email: | admin@facassurance.com |

| 微信: | faithfulaccounting |

| 地址: | 111 North Bridge Road, #25-01 Peninsula Plaza, Singapore 179098 |

微信

微信